Entre los instrumentos de información estadística y económica con los que contamos en el país, uno de los más importantes y que los analistas esperamos con más expectativa es el de la Encuesta Nacional de Inclusión Financiera (ENIF 2021), elaborada por la Comisión Nacional Bancaria y de Valores (CNBV). Esta encuesta tiene como objetivo generar información estadística e indicadores oficiales a nivel nacional, regional y por tamaño de localidad que les permita a las autoridades financieras hacer diagnósticos, diseñar políticas públicas y establecer metas en materia de inclusión y educación financiera.

En este cuarto levantamiento de la ENIF 2021, se incorporaron cambios y actualizaciones necesarias para atender los nuevos requerimientos de información y consideraciones de la Política Nacional de Inclusión Financiera (PNIF), y se exploraron otros fenómenos como las afectaciones económicas ocasionadas por la emergencia sanitaria causada por el Covid-19 o el incremento de la relevancia de las llamadas fintech. El bienestar financiero, los canales de contratación de los productos financieros, entre otros, son aspectos nuevos de esta versión de la ENIF.

El mundo académico también está muy pendiente de esta nueva versión de la ENIF, pues permite a los estudiosos sobre el tema, generar una comprensión más amplia de muchos fenómenos que se entrecruzan con la inclusión financiera, como la bancarización, la disposición a emprender, el éxito promedio de las empresas nuevas, los factores sociales y de marginación que se asocian con una baja inclusión, por mencionar algunos ejemplos.

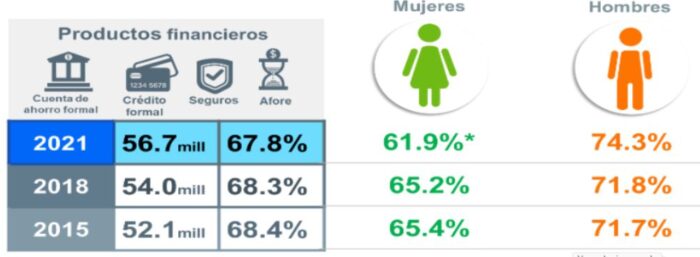

Esta versión de la Encuesta Nacional de Inclusión Financiera (ENIF), trae muchos datos que a mi manera parecer, son buenas noticias en cuanto a la dirección en la que vamos avanzando en relación con la inclusión financiera. Para empezar, cabe decir que en 2021, 56.7 millones de personas de 18 a 70 años en México tenían algún tipo de producto financiero formal (cuenta de ahorro, crédito, seguro o Afore), lo que marca un avance con respecto a 2018 de 5%, año en el que la cifra era de 54.0 millones de personas.

Un segundo dato muy relevante es que el 49.1% de la población de 18 a 70 años (41.1 millones de personas) en México tenía una cuenta en un banco o institución financiera, aumentando con respecto a 2018 un 4.2%. En aquel año, la proporción era de 47.1%.

Población de 18 a 70 años que tiene al menos un producto financiero

(Porcentaje)

Fuente: INEGI y CNBV.

Hay que reconocer que los rezagos de género salen a relucir en lo que se refiere a la inclusión financiera, sin que hayamos avanzado mucho como país para aminorar esa brecha entre hombres y mujeres.

La ENIF revela que el 42.6% de las mujeres de 18 a 70 años tenían una cuenta de ahorro formal, mientras que esa proporción en el caso de los hombres es de 56.4%, mostrando una brecha enorme entre hombres y mujeres de nada menos que 13.8 puntos porcentuales.

Pero un aspecto en el que la brecha de género no aumentó, sino por el contrario, disminuyó, es en lo relativo al crédito. En comparación con la ENIF 2018, el crédito para las mujeres reportó un crecimiento de 2.5 puntos porcentuales y para los hombres medio punto porcentual. La brecha a favor de los hombres disminuyó de 4.1 a solo 2.1 puntos porcentuales. Es interesante que en el crédito no se vea una brecha tan amplia entre hombres y mujeres; 31.7% de las mujeres y 33.8% de los hombres de 18 a 70 años dijeron tener algún crédito formal.

Al hablar de crédito, se incluye la tenencia de tarjeta de crédito departamental (o autoservicio), bancaria, crédito de nómina, personal, automotriz, de vivienda, comunitario, grupal o solidario, y para 2021, se considera también el crédito contratado por internet o aplicación de celular.

Población de 18 a 70 años con tenencia de al menos un crédito formal

(Porcentaje)

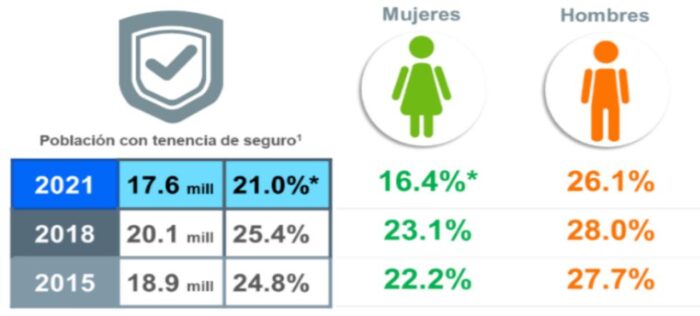

El seguro se contrajo tanto en hombres como mujeres

En comparación con 2018, la tenencia de seguro disminuyó 4.4 puntos porcentuales. El seguro incluye la tenencia de seguro de vida, gastos médicos, de auto, contra accidentes, de casa, de educación, plan privado de retiro y otros.

Los datos de la ENIF 2021 revelan que 17.6 millones de personas de 18 a 70 años tenían al menos un seguro, pero en 2018 eran 20.1 millones de personas, siendo el 25.4% de la población en esa edad.

El que 2.5 millones de personas dejaran de tener al menos un seguro, nos habla de la vulnerabilidad económica que dejó la pandemia, paradójicamente cuando más se necesita un seguro.

De la población de 18 a 70 años, 16.4% de las mujeres y 26.1% de los hombres declararon tener algún seguro, lo que implica una brecha de 9.7 puntos porcentuales.

Población de 18 a 70 años que cuenta con al menos un tipo de seguro

(Porcentaje)

¿Qué revela la ENIF 2021 en infraestructura financiera?

En 2021, 70.8% de la población de 18 a 70 años utilizó algún canal financiero:

- 52.1% cajero automático

- 43.9% corresponsal financiero (establecimientos comerciales)

- 41.5% alguna sucursal bancaria.

En comparación con 2018, incrementó el uso de cajeros automáticos (7.2 puntos porcentuales) y corresponsales (4.1), mientras que disminuyó el uso de sucursales (1.6 puntos porcentuales).

Estos resultados son muy buenas noticias por varias razones:

- El que haya más personas utilizando los cajeros automáticos que en 2018, nos habla no solo de más personas acudiendo a realizar retiros, sino un mayor aprovechamiento de esa red, que también sirve para realizar operaciones como pagos, transferencias, entre otros.

- El papel de los establecimientos comerciales en la bancarización queda de manifiesto por el crecimiento en el uso de esos canales. Independientemente de si puede o no ser un medio un tanto caro, lo que no debemos perder de vista la practicidad y cercanía con las personas, por lo que son un actor notorio y relevante en la escena financiera del país.

- Que cada vez menos personas acudan a la sucursal, nos muestra que los bancos sí han adaptado toda clase de procesos y recursos, tanto humanos como tecnológicos, logrando que como usuarios dependamos cada vez menos de estar en una sucursal para realizar nuestras operaciones cotidianas. Aquí la pregunta que conviene hacerse cada uno de nosotros para comprobar esta hipótesis es: ¿Hace cuánto que no me paro en una sucursal de mi banco?

Últimos comentarios

La ENIF 2021 es una muestra clara de cómo un instrumento estadístico para la toma de decisiones debe no solo producirse sino ir mejorando con el paso del tiempo. Esto se puede confirmar con los cambios que han sido incorporados en la ENIF para no dejar pasar el papel tan relevante que han venido jugando rápidamente en el sistema financiero las empresas llamadas fintech.

En la actualidad, uno como usuario del sistema financiero mexicano puede tener una cuenta de banco completamente en línea, obtener un préstamo personal sin contar con historial de crédito, o hasta obtener un crédito hipotecario sin pisar una sucursal para tener una entrevista cara a cara con un ejecutivo.

Dicho sea de paso, esta bancarización en el nicho que tiene su boom actualmente en México, el de Fintech, ha migrado también a otros sectores como el de la venta de autos, donde uno puede comprar o vender un auto por internet de una manera muy segura y formal.

Finalmente, no me gustaría dejar pasar que la ENIF también nos ayuda mucho a conocernos mejor en cómo es nuestro comportamiento como clientes del sistema financiero.

De acuerdo con la ENIF 2021, 66.6% de la población de 18 a 70 años lleva un registro de sus gastos o los de su hogar. El 51.4% separa el dinero para pagos o deudas del gasto diario, 41.5% lleva un registro de los recibos o deudas y 23.5% hace anotaciones de los gastos.

Por otro lado, aquí no hay tal distinción entre mujeres y hombres, ambos son más o menos igual de preocupados por el registro de los gastos. El 65.8% de las mujeres y 67.5% de los hombres de 18 a 70 años llevan un registro de sus gastos o los de su hogar.

Hay buenas noticias: la inclusión financiera avanza.

Twitter: @romero_hicks

Facebook: José Luis Romero Hicks

Referencias

https://www.inegi.org.mx/app/saladeprensa/noticia.html?id=7339

México con una alta pobreza

En México no es posible afirmar categóricamente que la población ha superado la situación de pobreza.

diciembre 4, 2025

León, ¿nuevo "hub" surcoreano? SHPAC aterriza con 40 mdd

Esta inversión consolida a León y al estado de Guanajuato como polos industriales competitivos, diversificando la economía y generando...

diciembre 3, 2025

Las ventajas competitivas de Aguascalientes que atraen la inversión india

A mediados de este mes de noviembre de 2025, la gobernadora de Aguascalientes, Tere Jiménez, inició una gira de...

noviembre 26, 2025

México sin una transición energética

Actualmente, el país importa más del 60% de la energía requerida, principalmente gas natural y combustibles derivados del petróleo.

noviembre 25, 2025