Quisiera empezar este artículo por una anécdota que me contaron hace algún tiempo acerca de T.S. Eliot (1888-1965), uno de los mejores poetas, dramaturgos y críticos literarios en lengua inglesa del siglo xx. Dicen que sucedió en los años en que Eliot trabajaba para el Lloyd’s Bank de Londres cuando, en una ocasión, alguien le preguntó:

–¿Es verdad, Mr. Eliot, que usted es banquero y, en sus ratos libres, es poeta?

A lo que Eliot respondió:

–No, señor, yo soy poeta y, en mis ratos libres, soy banquero.

La respuesta que dio T. S. Eliot refleja, de alguna manera —y guardando las abismales distancias con Eliot— la forma en la que yo me sentía durante los casi diez años que trabajé como promotor de valores bursátiles —agentes o corredor de bolsa—, al mismo tiempo que estudiaba literatura.

Quisiera aclarar que en este artículo no pretendo encontrar el hilo negro de las inversiones en bolsa, sino sólo hacer algunas reflexiones que aprendí —de los expertos, pero sobre todo de mis aciertos y haber cometido más errores de los que hubiera querido— en aquella época y que podrían dar una orientación básica —básica y, tal vez, simplista— a quienes quieran invertir una parte de su dinero en los mercados bursátiles.

* * *

Si un inversionista es conservador sólo deberá invertir en riesgo sus excedentes patrimoniales. M., el que fuera mi jefe durante mucho tiempo, aconsejaba a nuestros clientes sólo invertir aquella cantidad que los dejara dormir tranquilos por la noche. Por otra parte, es importante considerar que “a mayor riesgo, mayor rendimiento o mayor pérdida”, por lo tanto, el inversionista debe aprender a conocerse lo suficientemente bien como para saber cuánto dinero puede tolerar perder, sabiendo que en la medida que invierta más, ganará o perderá también más. El problema es que el proceso de recuperar las pérdidas no es lineal —si se pierde el 50% sobre la inversión inicial, se requerirá de un 100% de rentabilidad para volver a tener esa inversión inicial y así, sucesivamente. Hay que tener en cuenta que las pérdidas en la bolsa son exponenciales.

* * *

Es necesario utilizar el sentido común a la hora de invertir en bolsa, no obstante, “el sentido común es el menos común de los sentidos”. Lo que sucede con el sentido común es que no es suficiente con que sepamos lo que debemos hacer, sino que debemos aplicarlo. Y los seres humanos sólo excepcionalmente hacemos lo que el sentido común nos dicta.

* * *

Es importante pensar bien la estrategia de inversión que se quiere seguir y, una vez tomada una decisión, lo ideal es no cambiar esa estrategia a menos que haya razones de mucho peso para hacerlo. Esta estrategia debe estar relacionada con el estilo que cada inversionista tenga. No todo el mundo tiene los nervios de acero para especular de manera agresiva. La estrategia no sólo deberá de tener en cuenta el riesgo que se va a asumir, sino que deberá establecer si será una estrategia de corto plazo, mediano o largo plazo.

* * *

Los mercados bursátiles están dominados por la psicología del inversionista, pero no del inversionista como individuo, sino como grupo. La psicología de las masas. Es necesario identificar quiénes son los grandes jugadores de los mercados financieros internacionales –hoy en día los capitales financieros más grandes están dentro de los grandes fondos de inversión, los fondos de pensiones y los, así llamados, hedge funds o fondos de fondos–; son ellos los que marcan las tendencias del mercado.

* * *

Los mercados bursátiles siguen una lógica muy distinta que la lógica que seguimos las personas en la vida cotidiana. Los mercados tienden a anticiparse al futuro –se dice que los precios tienen ya tienen descontadas las probabilidades de que ocurran los acontecimientos futuros–. Invertir en bolsa es apostar al futuro.

* * *

Dos son las emociones humanas que rigen a los mercados bursátiles: el pánico y la euforia. El inversionista se debe mantenerse atento, más como un observador que como uno más del rebaño que se deja dominar por las emociones anteriores, a los movimientos que ocurren con el precio de las acciones.

* * *

El análisis fundamental –que consiste en analizar los estados financieros de las empresas y el contexto económico, político, tecnológico, etc., que se vive en su sector– y el análisis técnico –que consiste en analizar los gráficos, propiamente–, resultan de mucha utilidad a la hora de querer pronosticar las tendencias del comportamiento del precio de una acción o del mercado en general, no obstante, en muy pocas ocasiones los analistas atinan los pronósticos. El análisis es una herramienta que puede controlar el riesgo y –al utilizar métodos científicos– darle al inversionista mayor seguridad para invertir, pero nunca una certeza. Si los pronósticos de los analistas fueran exactos, todos los inversionistas ganarían dinero. Hay un indicador muy útil para analizar las tendencias: el promedio móvil de 30 días, pero también hay otros.

* * *

El inversionista no debe de dejar nunca sólo en manos de su promotor de valores las decisiones de inversión. Es preferible que el inversionista estudie por él mismo si desea tener mejores resultados.

* * *

Sin una estrategia, sin un análisis y sin el estudio adecuado y suficiente, la bolsa se convierte en un juego de azar, un casino, una apuesta. Mediante la estrategia, el análisis y el estudio, la bolsa se convierte en una inversión.

* * *

Si el inversionista es muy conservador, siempre le conviene invertir en acciones blue chips –acciones emitidas por empresas estables, con altos valores de capitalización bursátil y una gran liquidez– o en bonos corporativos o gubernamentales con altas calificaciones. Pero nunca hay que perder de vista que muchas veces las empresas calificadoras no son tan objetivas como deberían de serlo y que muchas veces sirven a algunos intereses particulares. Si el inversionista tiene un estilo de inversión agresivo, debe saber que las acciones que gustan a todo el mundo suelen tener un rendimiento inferior que aquellas que caen en desgracia y luego se recuperan. Dicho de otra forma, este tipo de inversionista debería de comprar empresas que tengan solidez, pero que pasen por un período adverso.

* * *

Siempre existe un conflicto de intereses entre el inversionista, la casa de bolsa –o banca privada–, donde el inversionista deposita su dinero, y su promotor de valores. Es cierto que los tres persiguen un objetivo común: ganar la mayor cantidad de dinero posible. Sin embargo, el promotor de valores y la casa de bolsa también buscan ganar comisiones de intermediación. Entre más compre y venda acciones un promotor de valores, más comisiones o bonos obtendrá para él, y mayores utilidades generará para la casa de bolsa en la que trabaja. El inversionista deberá de tener cuidado en que su promotor no le proponga transacciones injustificadas, con el objeto de darle muchas vueltas a su portafolio de inversiones –meterlo en la licuadora, según el argot del medio bursátil–.

* * *

Es importante aprender a tomar pérdidas. De nada sirve quedarse en una inversión que claramente va a la baja con la esperanza –sólo la esperanza y ninguna otra razón de peso– de que vuelva a subir. Recordemos que en la Caja de Pandora la Esperanza se encontraba junto con todos los males y que, según la mitología, el hombre no está todavía listo para usarla–. Uno de los Axiomas de Zurich o de los secretos de los banqueros suizos dice: “Cuando el barco se hunda, no rece; salte”. Hay que poner siempre un stop loss y nunca perder más de eso. En otras palabras, hay que dejar correr las ganancias y limitar las pérdidas.

* * *

Cuando la relación existente entre el coeficiente del precio y el de las utilidades –ratio price to earnings– se aproxime a la del mercado en general, podría ser un buen indicador de venta. En ese momento hay que venderla y comprar otra acción que esté todavía lejos del mercado.

* * *

El proceso de construcción de un portafolio de inversiones deberá hacerse de forma escalonada, de manera que no se compren todas las acciones en un mismo momento, sino que se vayan comprando y vendiendo conforme se vayan encontrando oportunidades en el mercado. Es importante no sucumbir a la ansiedad de invertir todo de una vez. Algunas veces es mejor tener la cartera líquida.

* * *

Es importante hacer una valoración de las empresas en su historia de largo plazo. El historial del precio de una acción es también una representación de la consistencia de la administración de la empresa. No hay que tomar mucho en cuenta los altos rendimientos ocasionales que una acción pueda presentar. Lo anterior tampoco quiere decir que utilizando el pasado se pueda pronosticar el futuro; las únicas certidumbres que se tienen en la economía y en los mercados financieros son el cambio y la incertidumbre.

* * *

Hay que invertir con sangre fría y conservarla hasta el final. Es mejor siempre visualizar el peor escenario posible para llevarse menos sorpresas.

* * *

La diversificación de un portafolio es indispensable para disminuir los riesgos.

* * *

Se ha comprobado que entre más tiempo se tenga una inversión en renta variable dará mejores resultados. Mi recomendación es utilizar una estrategia tipo buy & hold. Esta estrategia consiste, como lo he escrito antes, en la compra de acciones de empresas sólidas que estén pasando por un momento negativo del mercado –y no propio de las acciones de la misma–, comprarlas cuando nadie más las quiere, armarse de paciencia y, siempre que la acción no baje más allá del stop loss que hemos establecido dentro de nuestra estrategia, mantener las diferentes acciones la mayor cantidad de tiempo posible. Después estar atento a los cambios de tendencia, pero no estar todos los días mirando los precios de las acciones –lo anterior genera un nerviosismo innecesario–. Cualquiera que sea la estrategia elegida, lo más importante es que sea una estrategia probada y ser disciplinado y objetivo a la hora de su ejecución. Mientras todo eso sucede, podemos recordar a T. S. Eliot –que escribió algunos de los poemas más importantes de su tiempo– y dedicarnos a otra actividad que nos guste.

Retrato del operador político

El operador político vive en las sombras y se mueve dentro de ellas como un titiritero dentro del alma...

marzo 16, 2017

Niza: Nuevas lecciones para Europa

Charlie Hebdo, París y Bruselas. Ahora, la masacre de Niza, durante los festejos de la Bastilla, deja nuevas lecciones...

julio 15, 2016

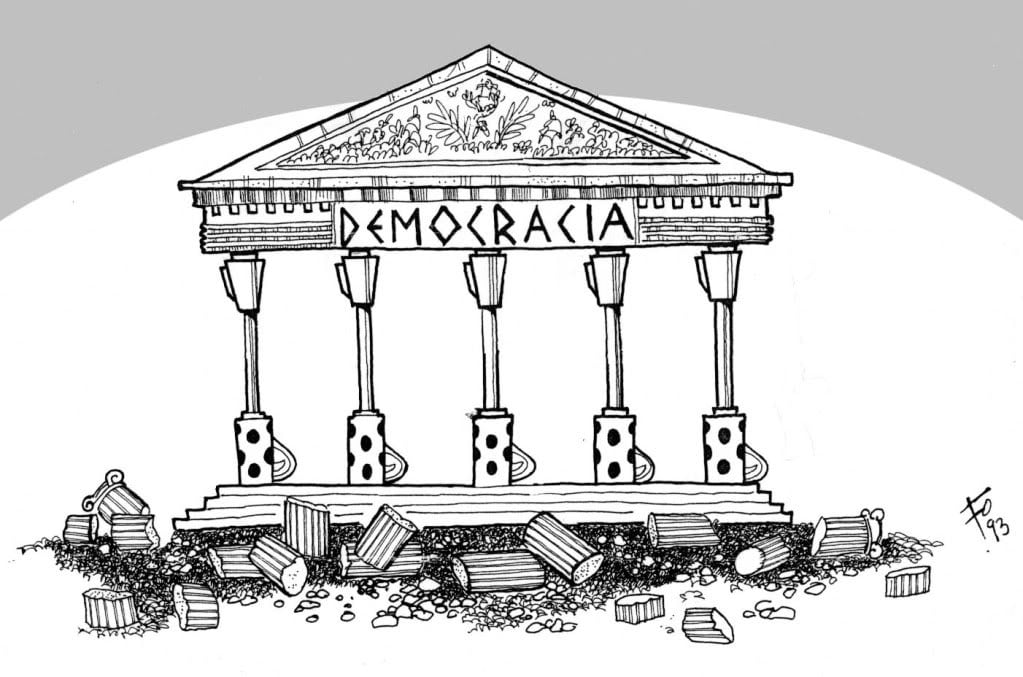

La Democracia en México, una Broma Griega

ir Winston Churchill, con esa agilidad mental y ese humor corrosivo (digno de un inglés) que lo caracterizaban, decía...

mayo 30, 2016

La existencia inauténtica

«Me despedí de Homero en las puertas de Tánger. Creo que no nos dijimos adiós», dice el narrador del...

mayo 16, 2016