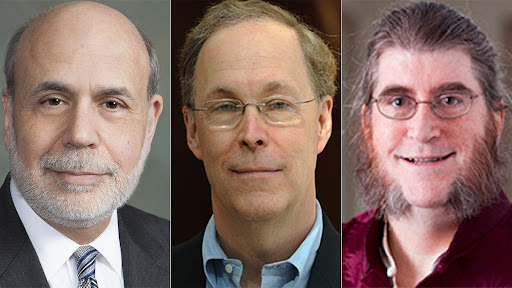

Hace unas semanas, el franquiciado Banco de Suecia premió a los banqueros estadounidenses mediante la franquicia otorgada por la Fundación Nobel para el 2022. El mismo Banco sueco escribió un panegírico justificativo que remite la culpa de las crisis bancarias a los depositantes, al mismo tiempo que exime de cualquier cargo a los banqueros estadounidenses.

De hecho, evitar el efecto dominó de las corridas bancarias entraña reivindicar el chantaje de los Bancos al gobierno nacional llamado demasiado grande para quebrar (too big to fail), el cual sirvió y sirve para disimular el engendramiento de la crisis financiera en 2007 a causa del oportunismo de los banqueros estadounidenses, los cuales utilizaron a la selección adversa ex ante y al riesgo moral ex post para ocultar la cartera mala.

Los galardonados Douglas Diamond y Philip Dybvig dijeron que apenas se enciende la chispa de la financiarización, los Bancos devienen más vulnerables porque sus activos son de largo plazo (inversiones productivas), al mismo tiempo que sus pasivos (los depósitos), son de corto plazo. La vulnerabilidad bancaria, entonces, es agravada por el pánico de los depositantes quienes, con total irresponsabilidad, conducen a la quiebra bancaria. Las inversiones productivas, a su vez y en función de los rendimientos de plazos diferentes, no pueden contrabalancear a la irresponsabilidad de los depositantes. Esta beatitud (porque no contempla la captura de rentas financieras) de las inversiones bancarias atribuida por Diamond y Dybvig, no es más que un pretexto destinado a escamotear al rentismo bancario totalmente improductivo.

Por otra parte y al contrario del mundo feliz de Bernanke (tercer premiado), imaginado en su Gran Moderación, la inquietante Paradoja de la Tranquilidad concebida por Minsky consiste en un proceso que infla la burbuja especulativa incrementando el nivel de endeudamiento general y el riesgo sistémico. Al cabo de cierto tiempo, estos últimos conducen a que los Bancos contraigan el otorgamiento de crédito induciendo la transformación de la euforia de los ambiciosos depositantes, en el pánico de los mismos devoradores de pequeñas rentas financieras; con lo que se alcanza el punto de no retorno en la burbuja especulativa, el cual aplica perfectamente al paro del mercado interbancario causado por los banqueros oportunistas en 2007.

Varios y muy distinguidos economistas acostumbran crear neologismos para expresar ideas viejas; tal es el caso de Bernanke (La Gran Moderación por referirse a la estabilidad de la espiral precios salarios); o de Diamond y Dybvig quienes inventaron expresiones como maturity mismatch (aludiendo al riesgo de falta de liquidez), o run equilibrium (evocando a los equilibrios de corto plazo). La convergencia de maturity mismatch, con el run equilibrium, entablan un escenario donde los perversos depositantes ponen en acto una profecía autorrealizada de quiebra bancaria.

Tenemos la ilusión de que los próximos Premios Nobel en economía no utilicen jergas destinadas al mercadeo de esta profesión eventualmente galardonada por el Banco de Suecia, porque tal comercialización ensombrece al pensamiento económico, al mismo tiempo que adoctrina dolosamente a la opinión pública.

Contacto: [email protected]

México con una alta pobreza

En México no es posible afirmar categóricamente que la población ha superado la situación de pobreza.

diciembre 4, 2025

León, ¿nuevo "hub" surcoreano? SHPAC aterriza con 40 mdd

Esta inversión consolida a León y al estado de Guanajuato como polos industriales competitivos, diversificando la economía y generando...

diciembre 3, 2025

Las ventajas competitivas de Aguascalientes que atraen la inversión india

A mediados de este mes de noviembre de 2025, la gobernadora de Aguascalientes, Tere Jiménez, inició una gira de...

noviembre 26, 2025

México sin una transición energética

Actualmente, el país importa más del 60% de la energía requerida, principalmente gas natural y combustibles derivados del petróleo.

noviembre 25, 2025