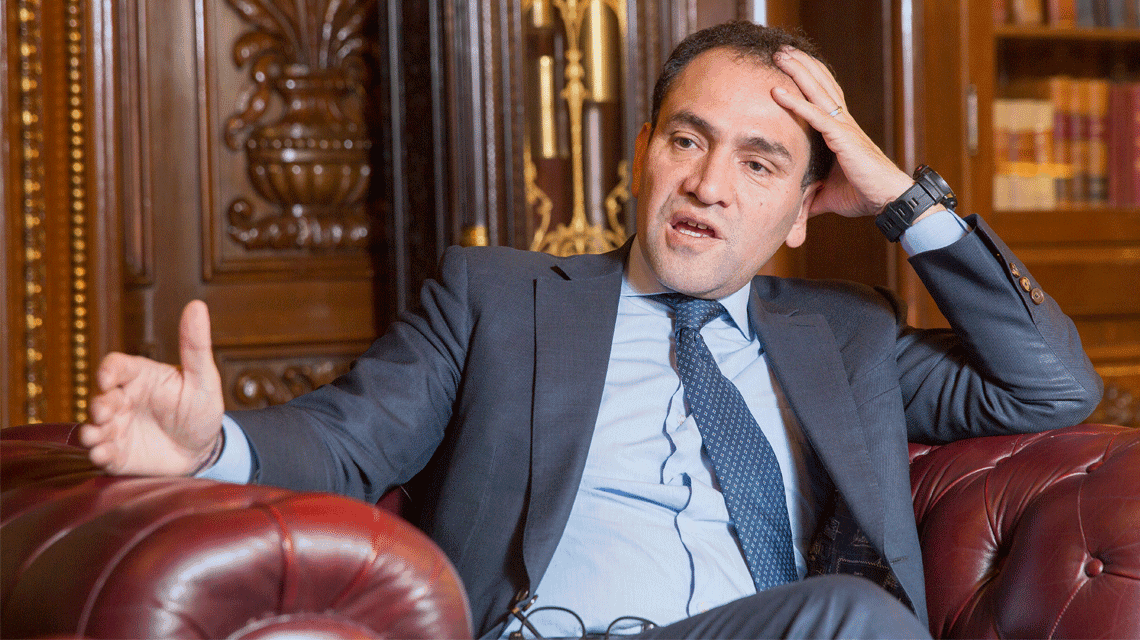

En el último día del mes de agosto, el titular de la Secretaria de Hacienda y Crédito Público (SHCP), Arturo Herrera, adelantó que la crisis económica que se vivirá en el país será la peor desde 1932, ya que se vive el peor momento en el país desde hace un siglo. Herrera dijo que, pese a que no se ha contratado deuda, ésta se incrementará debido a la depreciación del peso frente al dólar. ¿Es este el tono de la comunicación de un titular de la SCHP? ¿Se regresará a las épocas de los “catarritos” de Agustín Carstens o de los alfileres de Pedro Aspe? Con millones de mexicanos en el desempleo y otros miles más de luto por los muertos del Covid-19, ¿cómo debe ser la narrativa la crisis económica? ¿Debe ser como la de Hugo López-Gatell: gráficas de colores o como la de Susana Distancia, caricaturas? Ojalá no.

En información recientemente publicada por el Instituto Nacional de Estadística y Geografía (INEGI), se expone la caída histórica del PIB en México del 17.1% durante el segundo trimestre (abril-junio) de este año, esto debido a los efectos de la pandemia por COVID-19 y al freno de múltiples actividades. Se trata de la quinta caída trimestral que ocurre de forma consecutiva. En su comparación anual, el Producto Interno Bruto (PIB) de México se contrajo 18.7% en el segundo trimestre de este año, de acuerdo con las cifras recientemente publicadas.

Respecto al impacto económico que se espera, Herrera señaló que hay indicios de recuperación para el tercero y cuarto ciclo, que podría hacer cerrar el año con una caída de 7.4% del Producto Interno Bruto, la más fuerte desde las crisis de 1932, 1994 y 2009; la cifra se precisará cuando entregue el Paquete Económico 2021 al poder legislativo.

Apenas el martes 1 de septiembre, el Banco de México informó que los analistas del sector privado disminuyeron su pesimismo respecto al comportamiento de la economía mexicana al ajustar su previsión de crecimiento a -9.97% desde el -10.02%. El banco central señaló que los 35 grupos de análisis y consultoría económica del sector privado nacional y extranjero que participaron en la Encuesta de los Especialistas en Economía del Sector Privado, también previeron un “mejor rebote” para 2021 al anticipar una expansión del PIB del 3.01% superior al 2.88% previsto anteriormente. ¿Cómo debe ser la comunicación gubernamental en una crisis económica que se ve tan grave como la del Covid-19?

La comunicación financiera en una crisis es estratégica para explicar de forma masiva cuál es la política económica y las razones por las que un gobierno ataja una crisis económica. Por ejemplo, en el sexenio del presidente Ernesto Zedillo entre 1994 y 2000 se aplicaron varios programas económicos de choque en el primer año de gobierno

como el Acuerdo de Apoyo a Deudores (ADE) o el Fondo Bancario de Protección al Ahorro. El Fondo Bancario de Protección al Ahorro (Fobaproa, por su acrónimo) fue un fondo de contingencia creado en 1990 por el gobierno mexicano en conjunto con la totalidad de los partidos políticos en aquel entonces, a fin de enfrentar posibles problemas financieros extraordinarios. En diciembre de 1998 fue sustituido por el Instituto para la Protección al Ahorro Bancario (IPAB).

En su intervención ante diputados de MORENA, Herrera apuntó que ya no habrá “guardaditos” en referencia a los recursos económicos en reserva del gobierno federal: “La mayor parte van a ser utilizados este año y no nos dará espacio, no vamos a tener el año que entra ese colchón que había por todos lados, fundamentalmente en fideicomisos”. Los fondos de Estabilización de los Ingresos Presupuestarios (FEIP), el de Estabilización de los Ingresos de las Entidades Federativas (FEIEF), y las coberturas petroleras han sido ocupadas para disminuir el impacto generado por la contingencia sanitaria por COVID-19. Lo anterior significa que el gobierno usó alrededor de 349 461 millones de pesos. De los cuales, 289 000 millones de pesos provienen del FEIP y de las coberturas petroleras, más 60 461 millones de pesos del FEIEF.

En abril, la Secretaría de Hacienda indicó en los Precriterios Generales de Política Económica que usaría el dinero proveniente de dicho fondos para compensar una caída de 297 000 millones de pesos en los ingresos presupuestarios al cierre del 2020.

El saldo del FEIP era de 158 543 millones de pesos en diciembre de 2019. En dicho rubro, Hacienda puntualizó que mantendrá un remanente de 30 000 millones de pesos.

En el caso del Fondo de Estabilización de Ingresos de las Entidades Federativas, por segundo año sucesivo se usó el dinero y al cierre del año pasado, contaba con 60 461 millones de pesos; en los primeros siete meses se transfirió a los estados 33 000 millones de pesos.

El secretario Herrera también pronosticó que la deuda crecerá entre 8% y 10% del PIB debido al tipo de cambio, lo que obligará a las autoridades de hacendarias a poner a la economía en una trayectoria descendente.

Para 2021, el Presupuesto de Egresos de la Federación tendrá que ser cuidadoso, prudente y muy responsable, y requerirá la comprensión y la solidaridad de muchos, porque habrá menos recursos en el presupuesto que este año y, cuando menos, dos años fiscales anteriores.

Sobre el panorama que enfrentará México, en abril, en un estudio realizado por BBVA se indicó que como consecuencia de la crisis económica ocasionada por la pandemia de coronavirus se registraría una caída en los ingresos públicos de entre 9.4% y 13.1% este 2020.

De acuerdo con datos de la Comisión Nacional Bancaria y de Valores (CNBV), al cierre de junio de 2020, los bancos que operan en México reportaron un total de 12 mil 382 sucursales, es decir, 453 menos respecto a marzo, cuando inició la contingencia sanitaria por el Covid-19. La mayor reducción en el número de sucursales la tuvo Banco Famsa, el cual fue liquidado por las autoridades a partir del 1º de julio. Citibanamex cerró de 45 sucursales, mientras que Compartamos reportó 27 menos que en el primer trimestre del año y HSBC registró el cierre de 16. Por su parte, Afirme también mostró una reducción de 31 sucursales, de acuerdo a los datos de junio de la CNBV.

Según la consultora EY, las visitas de los usuarios de las sucursales bancarias en México podrían caer hasta 30% ante el efecto de la pandemia de Covid-19, como medida para disminuir los contagios y un fuerte crecimiento de los bancos en la implementación de sus servicios digitales.

Hipotecas

Según un artículo de El Financiero, en el primer semestre del año, el impacto económico de la pandemia por el coronavirus provocó un desplome de 20.3% anual en el número de transacciones hipotecarias, a pesar de la desaceleración de casi 3 puntos porcentuales en el aumento del precio de la vivienda, debido a que miles de familias postergaron la decisión de compra.

Además, el 66% de las inmobiliarias estiman una baja en los precios de venta de inmuebles y el 62% consideró que el precio de las rentas también caerá, de acuerdo con una encuesta aplicada a 336 profesionales del sector elaborada por EasyBroker y Mercado Libre.

Datos de la Sociedad Hipotecaria Federal (SHF), indican que en el segundo trimestre de 2020 y en el acumulado del primer semestre de este año, el precio promedio de la vivienda nacional creció 5.8% y 6.4% anual, respectivamente. Lo anterior significa una desaceleración, si se toma en cuenta que en el segundo trimestre de 2019 y el primer semestre del año pasado, el alza fue de 9.2% y 9.1%.

Créditos

De acuerdo con el Banco de México (Banxico), en julio de 2020, el saldo de la cartera de crédito vigente al consumo registró una disminución anual de 8.9%, al tener 981.2 mil millones de pesos como resultado de las afectaciones por la pandemia del coronavirus. En los créditos personales existió una contracción de 17.4%, con un saldo de 174.8 mil millones de pesos, así como una caída de 10.9% en las tarjetas de crédito, con un total de 359.3 mil millones de pesos. También se registraron bajas de 3.9% y 1.6% en financiamientos de nómina y autos, respectivamente; mientras que los préstamos para la adquisición de bienes de consumo duradero cayeron 0.2%, y llegaron a un saldo de 161.9 mil millones de pesos.

A esta debacle le siguió el crédito otorgado a intermediarios financieros no bancarios, con un saldo de 82 mil millones de pesos, igual a un decremento de 7.5% con relación al mismo lapso de 2019.

México con una alta pobreza

En México no es posible afirmar categóricamente que la población ha superado la situación de pobreza.

diciembre 4, 2025

León, ¿nuevo "hub" surcoreano? SHPAC aterriza con 40 mdd

Esta inversión consolida a León y al estado de Guanajuato como polos industriales competitivos, diversificando la economía y generando...

diciembre 3, 2025

Las ventajas competitivas de Aguascalientes que atraen la inversión india

A mediados de este mes de noviembre de 2025, la gobernadora de Aguascalientes, Tere Jiménez, inició una gira de...

noviembre 26, 2025

México sin una transición energética

Actualmente, el país importa más del 60% de la energía requerida, principalmente gas natural y combustibles derivados del petróleo.

noviembre 25, 2025