Recientemente se dio un debate en círculos económicos y financieros sobre la decisión del Banco de México de dejar sin cambios la tasa de interés en su última reunión de política monetaria. Como se esperaba, el Banco de México dejó en el nivel de 11.25% la tasa de referencia, un nivel que algunos consideran muy elevado pero que se ha venido dando como respuesta al embate inflacionario que vivimos en 2022.

El debate que se suscitó consiste en que, conforme la inflación ha venido cediendo, aunque sea gradualmente, algunos bancos centrales en América Latina se han visto tentados a ir ajustando a la baja sus tasas de interés. Un ejemplo es Brasil, que ante la inflación del año pasado fue llevando su tasa en aumentos de 0.5% hasta el nivel de 13.75%, pero que en su última decisión de política monetaria la redujo en 0.50% (o 50 puntos básicos), para dejarla en 13.25%. Otro caso similar es Chile, que el 29 de julio pasado hizo una drástica reducción de 1.00% (o 100 puntos básicos), para dejar su tasa en 10.25%.

En contraparte, el Banco de México ha deslizado la advertencia de que este año lo más probable es que no se den disminuciones importantes en la tasa de referencia. Diversos analistas, dentro y fuera de México, cuestionan si no están siendo demasiado cautelosos en la Junta de Gobierno de nuestro banco central, dado que otros países sí han seguido un patrón de ajuste a la baja. Hay quienes sostienen que México debería hacer algo similar a lo que otros países de la región de América Latina han hecho, bajando su tasa de interés.

Te puede interesar:

Prioridades del periodo ordinario de sesiones en el Senado

El debate un poco más a fondo

Es evidente que cada país goza de plena autonomía y condiciones de política económica que le permiten ir más rápido o más despacio en la decisión de bajar las tasas de interés. Y también es claro que una tasa de interés muy elevada sí conlleva un costo para el desempeño de las economías, pues encarece los proyectos de inversión y el consumo que se realiza por la vía del crédito.

Por otro lado, ningún país está exento de equivocarse en su decisión de política monetaria, tanto manteniendo la tasa en su nivel, como bajando o aumentando la tasa. Pero es aquí donde se pone kafkiano todo este asunto, pues más que decisiones correctas o equívocas sobre subir o bajar la tasa, el fondo de la cuestión está en cómo las variaciones de tasa permiten tener un costo del dinero más accesible sin que esto implique renunciar al control de la inflación.

Dado que los fenómenos económicos se suceden simultáneamente y los efectos de la política económica que sigue el gobierno o el banco central se pueden observar hasta después de varias semanas o meses, la cuestión central está en la exposición de motivos para dejar la tasa igual o hacer algún ajuste, lo cual se publica en una minuta del Banco de México.

Esta minuta, por cierto, se da a conocer algunas semanas después de la decisión, cuidando que las expectativas de los agentes económicos no se vean influenciadas por el análisis del banco central. Es por ello que los detractores de la idea de bajar tasas en México, han apuntado que no es viable arriesgar la marcha de la economía y el combate a la inflación, en miras de solo abaratar el dinero y con ello, estimular la actividad económica.

Los comentarios en la última minuta del Banco de México

En la última minuta dada a conocer por el Banco de México, que data del 6 de julio de 2023, y cuya exposición de motivos hace referencia a la junta que se dio el pasado 22 de junio, los miembros de la Junta de Gobierno mencionaron los siguientes puntos:

- Todos los miembros de la Junta anotaron que los precios de los alimentos y energéticos se mantienen relativamente altos (a pesar de haber disminuido en los últimos meses), por lo que el componente subyacente de la inflación se ha mostrado resistente a disminuir.

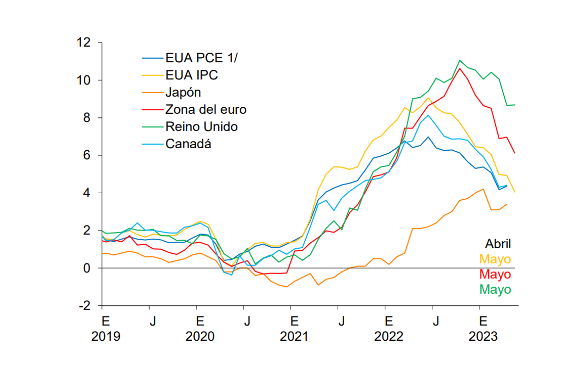

- La mayoría afirmó que las perspectivas de crecimiento mundial para 2023 siguen apuntando a una desaceleración, aunque menor a la anteriormente prevista. No obstante, se anticipa un ligero repunte en la actividad económica del país desde el arranque de 2024.

- La mayoría subrayó que las proyecciones sugieren que, en los Estados Unidos, la Fed podría aumentar la tasa en 50 puntos base en la segunda mitad del 2023, pues se anticipa una mayor inflación subyacente para el cierre de este año. Esto da holgura al Banco de México para mantener la tasa en el nivel de 11.25%.

- La mayoría notó que los bancos centrales de las economías avanzadas han reafirmado su posición restrictiva, incluso subiendo ligeramente sus tasas de interés. Esto refuerza la convicción del Banco de México de ser cautelosos en la disminución de tasas este año.

En vista de estas perspectivas de los miembros de la Junta de Gobierno del Banco de México, es poco probable que se materialice una disminución de la tasa de referencia, más si consideramos que estamos a poco más de 120 días para que termine el año.

Pese a todo, no debemos omitir el costo de las altas tasas de interés

El Banco de México, al igual que los demás bancos centrales de la región de América Latina tienen fundadas y sólidas razones para no disminuir la tasa este año.

Pero también es cierto que los países que han comenzado a disminuir sus tasas de interés están tomando una decisión acertada si se considera que un crédito más caro afecta el bienestar y los bolsillos de algunas personas y de las personas de diversas maneras.

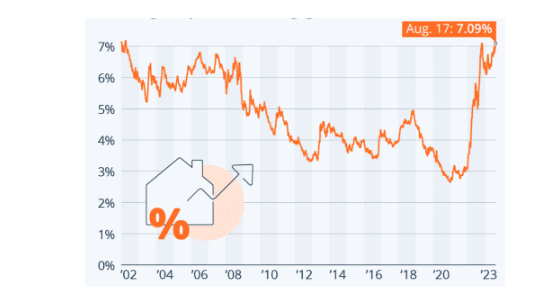

Un ejemplo muy claro es lo que está sucediendo en los Estados Unidos con el costo hipotecario para las familias. Las tasas hipotecarias en los Estados Unidos subieron al nivel más alto en más de dos décadas, lo que está generando un ámpula social, pues es cada vez más difícil que los posibles compradores puedan pagar una casa.

De acuerdo con Freddie Mac, gigante del mercado inmobiliario en los Estados Unidos, la tasa promedio para una hipoteca fija a 30 años aumentó a 7.09 por ciento en la semana que terminó el 17 de agosto, la más alta desde abril de 2002. Debido a los decisivos aumentos de tasas de la Reserva Federal, las tasas hipotecarias han subido casi 4 puntos porcentuales desde principios de 2022.

Esto, como ya mencioné, no es gratuito, pues es una seria amenaza para permanecer en el mercado a cada vez más compradores potenciales, especialmente porque los altos alquileres y otros costos de vida hacen que sea cada vez más difícil ahorrar para un pago inicial que haga redituable la decisión.

Pero los problemas de este asunto no solo ocurren del lado de la demanda del mercado inmobiliario, sino también de la oferta, pues se ha dado una cierta especulación para limitar la cantidad de casas en venta en miras de poder venderlas a una tasa más alta en el futuro.

Evolución del promedio de las tasas hipotecarias a 30 años en los Estados Unidos desde 2002 hasta 2023

(porciento promedio ponderado)

El problema de la inasequibilidad de las hipotecas no es nuevo, y tampoco exclusivo de los Estados Unidos. Incluso en algunas ciudades de México, para empezar por la capital del país, la vivienda se ha ido tornando prohibitivamente cara. Al problema de los precios se suma que las tasas promedio ponderadas han indo aumentando, lo que encarece aún más la decisión para comprar una casa.

Últimos comentarios

La primera lección que aprendemos en economía es que no se puede obtener algo sin renunciar a otra cosa, lo que formalmente se conoce como costo de oportunidad.

En el caso de las altas tasas de referencia que aún observamos en los bancos centrales de diversos países en desarrollo o en vías de desarrollo, implica no crecer a la velocidad deseada y pagar un precio aún más alto por toda clase de bienes que son comercializables a través del crédito.

En México, las tasas hipotecarias han aguantado en un nivel ponderado que parecería razonable, pero alto si se compara con países con estructuras económicas similares, como es el caso de Chile, donde la tasa promedio de interés para la vivienda se ubica por debajo del 5 por ciento.

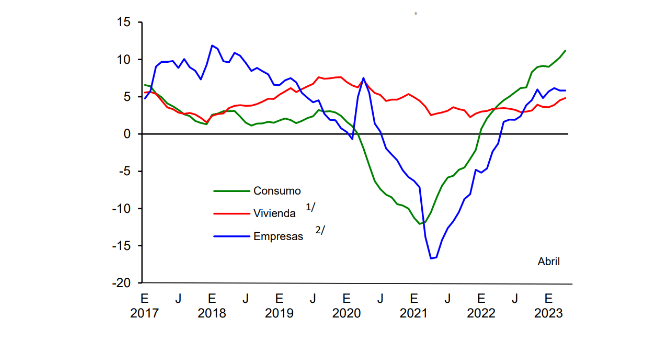

Finalmente, los recientes datos económicos sobre consumo (y financiamiento al consumo) en México han sido hasta cierto punto alentadores, lo que hace aún menos probable que el Banco de México se apresure a ir ajustando a la baja la tasa de interés este año.

Crédito vigente de la Banca Comercial al Sector Privado en México

(Variación real anual en por ciento)

Inflación General Anual en Economías Seleccionadas

(Variación anual en por ciento)

Twitter: @romero_hicks

Facebook: José Luis Romero Hicks

Referencias

https://www.statista.com/chart/27413/average-30-year-fixed-mortgage-rate-in-the-united-states/?utm_source=Statista+Newsletters&utm_campaign=47e11d6ce2-All_InfographTicker_daily_COM_AM_KW31_2023_Fr_COPY&utm_medium=email&utm_term=0_662f7ed75e-47e11d6ce2-345538378

ttps://datosmacro.expansion.com/tipo-interes

https://www.bcentral.cl/areas/estadisticas/tasas-de-interes

https://www.bcentral.cl/documents/33528/4378293/emf_072023.pdf/3b29f1cc-aba6-d417-5a7b-eafbf02008a9?t=1691180547043

ttps://www.elfinanciero.com.mx/economia/2023/08/01/encuesta-banxico-especialistas-mejoran-pronostico-economia-para-2023/

Te puede interesar:

El Censo Nacional del Gobierno Federal 2019 registra tendencias mixtas en la Administración Pública Federal

Premisas del análisis En una economía, los agentes económicos los podemos englobar en tres tipos: empresas (producción), hogares (consumo)...

marzo 31, 2021

61 universidades mexicanas entre las 200 mejores de América Latina

Se acaba de publicar la novena edición del reporte “ World University Rankings® Latin America 2020 ” , el...

julio 14, 2020

Se desploman ingresos del sector público en mayo

Hace unos días, conocimos las cifras de la Secretaría de Hacienda en el mes de mayo, y sabemos que...

julio 8, 2020

Comprender el presente a través de la dinámica demográfica

El INEGI nos acaba de compartir su comparativo sobre la Encuesta Nacional de la Dinámica Demográfica 2018, levantada apenas...

julio 1, 2019