Citibanamex es todo un referente en la historia económica y en la trayectoria del sector financiero mexicano. Se trata de un banco que tiene nada menos que 22 millones de clientes, lo cual es una cantidad enorme; por ejemplo, si consideramos que solo hay 59 países que superan esa cantidad de personas en su población total, la cifra de clientes de CitiBanamex resulta impresionante.

Obviamente no solo se trata de personas físicas sino también morales, pero el comparativo nos permite ver la trascendencia de la operación que se gesta en el sistema financiero.

El director general de Citibanamex ha dado a conocer apenas hace un par de días que a finales de este año se sabrá cuál es el banco o consorcio que resulte ser el comprador de Banamex.

En buena medida, el gran interés que ha despertado la decisión de vender Banamex hacia otros bancos y grupos empresariales, se debe no solo al tamaño de esa institución en relación con el tamaño de la banca mexicana, sino en que se trata de un sistema que ha dado muestras sólidas de un desempeño cada vez más robusto y dinámico.

Un dato muy relevante en este sentido, y que me gustaría ampliar el día de hoy, es que la satisfacción de los usuarios de servicios financieros en México ha venido incrementándose desde 2020, así lo señala la información más reciente del Banco de México.

No es poca cosa que los usuarios de los servicios financieros en México tengan más satisfacción con los servicios que reciben, pues esto refleja el dinamismo del sector financiero y bancario, así como la disposición del público en el futuro a utilizar canales formales en sus decisiones financieras.

De acuerdo con el reporte del Banco de México titulado: Indicadores de Satisfacción de los Usuarios de Servicios Financieros 2019 y 2020, en el sector financiero la satisfacción general de los usuarios viene en aumento y eso son buenas noticias para el sector financiero, para la banca y para el país.

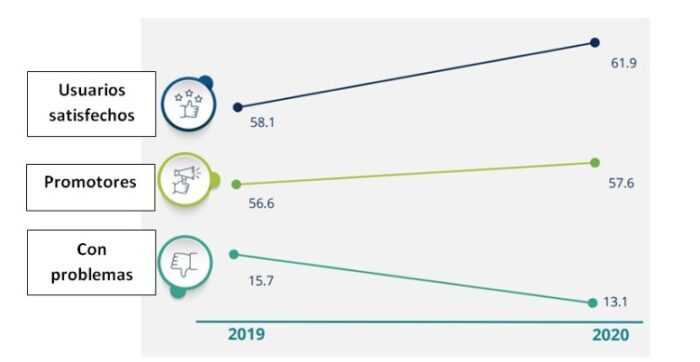

En 2020, el 61.95 de los usuarios de servicios financieros encuestados por el Banco de México declaró sentirse satisfecho. Lo interesante es que ese porcentaje de usuarios satisfechos tuvo un incremento de 3.8 puntos porcentuales con respecto a 2019.

Indicadores de satisfacción de los usuarios de servicios financieros en México en 2019 y 2010

Fuente: Banco de México.

Indicadores de Satisfacción de los Usuarios de Servicios Financieros 2019 y 2020.

En la misma línea, el porcentaje de usuarios que se les denomina “promotores”, creció en 2020 a 57.6% de los usuarios, marcando un aumento de 2 puntos porcentuales con respecto a 2019.

El porcentaje de usuarios promotores es la fracción que declaró estar altamente dispuesta a recomendar los servicios financieros que usa.

Por si no fueran noticias suficientemente buenas, en 2020 el porcentaje de usuarios con problemas en el sistema financiero disminuyó a 13.1%, un mejor dato que el 15.7% de los usuarios con problemas en 2019.

El porcentaje de usuarios con problemas es la fracción que declaró haber tenido un problema con alguno de sus servicios financieros durante los doce meses anteriores al levantamiento de la encuesta.

Conociendo a detalle a los usuarios de servicios financieros

Creo que, de manera paralela a la trascendencia que tiene el tamaño de la operación de venta de Citibanamex, resulta interesante conocer cómo es el ecosistema de los usuarios en México.

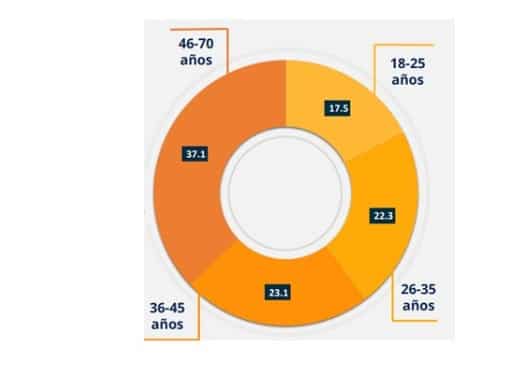

Para empezar, conviene decir que el grupo de edad que concentra el mayor número de usuarios de servicios financieros en nuestro país es el de entre 46 y 70 años, abarcando el 37.1% del total.

Le sigue el grupo de 36 a 45 años con el 23.1%; luego el de 26 a 35 años con 22.3%, y finalmente el grupo de 18 a 25 años con el 17.5%.

Distribución de los usuarios de servicios financieros en México de acuerdo con su edad

A pesar de que el grupo de 18 a 25 años es el que menos porcentaje abarca del total de usuarios, es el que reporta un mayor nivel de satisfacción entre los 4 grupos de edad, con un 69% de usuarios satisfechos.

De manera similar, entre los usuarios de 18 a 25 años se encuentra el mayor porcentaje de promotores del sistema financiero, y el segundo menor porcentaje de usuarios con problemas.

Considero que una buena hipótesis de porqué son los más jóvenes los que menos problemas reportan en el sector financiero es que ellos tienen una menor brecha tecnológica que los mayores, es decir, entienden mejor como usar apps para usar servicios financieros en sus teléfonos, saben usar mejor el internet, entre otros aspectos.

A mayor escolaridad, más se usan servicios financieros

Los usuarios de servicios financieros con licenciatura o posgrado son el grupo mayoritario por escolaridad entre el total de los usuarios (41.6%). Le siguen, los que tienen nivel de escolaridad secundaria (25.3%); bachillerato (21.7%) y con primaria o sin instrucción (11.4%).

Distribución de los usuarios de servicios financieros en México de acuerdo con su edad

Fuente: Banco de México.

Indicadores de Satisfacción de los Usuarios de Servicios Financieros 2019 y 2020.

En 2020 los usuarios con educación superior tienen indicadores de satisfacción y recomendación menores comparados con los usuarios de otros niveles educativos. Pero además, son el grupo de usuarios por escolaridad que tienen el menor porcentaje de usuarios promotores y también son el grupo con el mayor porcentaje de usuarios que han tenido problemas en los últimos 12 meses.

En resumen, a mayor escolaridad, mayor es el nivel de exigencia de los usuarios de servicios financieros en México. Es posible que ello se deba a que son el sector más bancarizado y que, por consiguiente, usa más la banca y los servicios financieros, lo cual les permite tener parámetros más amplios de comparación.

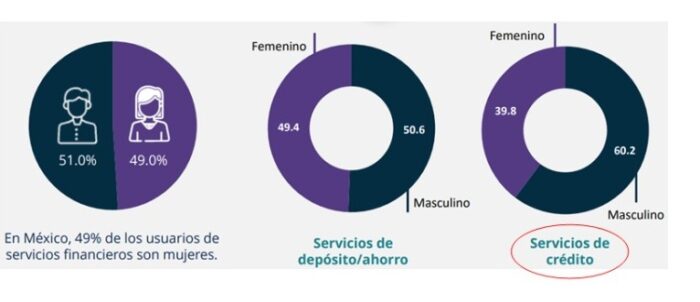

Brecha de género está en el crédito

El porcentaje de hombres y mujeres usuarios de servicios financieros está muy parejo, 51 y 49 por ciento, respectivamente.

Hablando de cuentas de ahorro o depósito, tampoco hay una brecha importante, pues 49.4% de los usuarios son mujeres.

Pero el dato que sí salta a la vista como brecha entre hombres y mujeres es el del crédito. En este rubro, 60.2% de los usuarios que usan crédito son hombres y 39.8% son mujeres.

Distribución de los usuarios de servicios financieros en México de acuerdo con su edad

Fuente: Banco de México.

Indicadores de Satisfacción de los Usuarios de Servicios Financieros 2019 y 2020.

A mayor educación financiera, es menor la satisfacción de los usuarios

Para conocer el nivel de educación financiera de los usuarios, en 2020, se les hicieron tres preguntas respecto a conceptos de inflación, interés, y diversificación de riesgo:

El 66.1% respondió correctamente sólo una o ninguna pregunta; 28.6% de los usuarios respondió bien a dos preguntas, y solo 5.2% respondió bien a las tres preguntas.

Por otra parte, a mayor conocimiento de los usuarios, menor es su nivel de satisfacción con los servicios financieros.

Esto no quiere decir que la educación financiera sea la causante de un menor nivel de satisfacción, sino que actúa de manera indirecta en una mejor preparación de los usuarios para valorar la calidad de los servicios que reciben.

Entre los dos extremos, usuarios que como máximo respondieron bien una de las tres preguntas (18.8%), a los que respondieron bien las tres preguntas (5.2%), la satisfacción de los usuarios pasa de 75.3% en el primer grupo, a 41% en los del grupo que más sabe.

Distribución porcentual de los usuarios según sus conocimientos de educación financiera y nivel de satisfacción de cada grupo

Fuente: Banco de México.

Análisis de la satisfacción por producto financiero

A la hora de comparar 2019 vs 2020 por la satisfacción de los usuarios de diversos productos financieros, se puede destacar tres puntos importantes:

1.- La satisfacción de los usuarios mejoró de manera notoria en aquellos que usaron créditos hipotecarios (+9.2 puntos porcentuales), préstamos personales (+5.2 puntos porcentuales) y cuentas de depósito o ahorro (+5.2 puntos porcentuales).

La satisfacción de los usuarios de esos tres productos se ubica en 47.2% para hipotecarios, 58.1% para los préstamos personales y 66.7% para los usuarios con cuenta de depósito o ahorro.

2.- La satisfacción de los usuarios empeoró los usuarios de tarjetas de crédito (-4.8 puntos porcentuales) y créditos de nómina (-3.6 puntos porcentuales).

La satisfacción de los usuarios de esos dos productos se ubica en 54.3% para los usuarios de tarjetas de crédito y 66.7% para los usuarios de créditos de nómina.

3.- Entre los usuarios de créditos automotrices, prácticamente no hubo ninguna variación en la satisfacción de los usuarios, ubicándose en el 50.2% de los usuarios de este tipo de productos.

Últimos comentarios

Uno de los incentivos más relevantes para la banca a la hora de invertir, ya sea ampliando las operaciones o comprando una nueva franquicia, reside en el dinamismo que se tiene en el ecosistema bancario y entre los usuarios de servicios financieros.

En México, como hemos visto, cada vez hay más usuarios de servicios financieros y, al mismo tiempo, la satisfacción de la gente que usa servicios financieros es cada vez mayor.

Esto son muy buenas noticias para la banca, y seguramente es un factor que está alimentando el interés de empresarios del gremio por hacerse de la firma Citi Citibanamex, la cual cuenta con poco más de 36 mil empleados.

Otro aspecto que no debemos olvidar es el papel social de la banca en México a lo largo de décadas, siendo un sector comprometido con el país. Por mencionar solo un ejemplo reciente, recordemos que en 2020, ante las dificultades que dejó la pandemia del SARS-COV-2 entre las familias mexicanas, la banca se puso en los zapatos de sus clientes y otorgó periodos de gracia, parcializaciones a un horizonte de tiempo mayor sus compromisos de pago en diversos créditos, entre otras acciones.

Finalmente, solo nos resta esperar que con la operación de venta de Citibanamex, la concentración de mercado en la banca no sea un aspecto que demerite lo mucho que ha avanzado la sociedad mexicana y ese sector en particular en pro de la competencia y la satisfacción de los usuarios.

Referencias

Twitter: @romero_hicks

Facebook: José Luis Romero Hicks

México con una alta pobreza

En México no es posible afirmar categóricamente que la población ha superado la situación de pobreza.

diciembre 4, 2025

León, ¿nuevo "hub" surcoreano? SHPAC aterriza con 40 mdd

Esta inversión consolida a León y al estado de Guanajuato como polos industriales competitivos, diversificando la economía y generando...

diciembre 3, 2025

Las ventajas competitivas de Aguascalientes que atraen la inversión india

A mediados de este mes de noviembre de 2025, la gobernadora de Aguascalientes, Tere Jiménez, inició una gira de...

noviembre 26, 2025

México sin una transición energética

Actualmente, el país importa más del 60% de la energía requerida, principalmente gas natural y combustibles derivados del petróleo.

noviembre 25, 2025