En los últimos meses hemos estado observando información económica que puede resultar sumamente contrastante. Por ejemplo, el alza inflacionaria en el país (que perjudica el poder adquisitivo de las familias) es un claro signo de preocupación; pero por otro lado, está la fortaleza del peso en el mercado de divisas.

De manera similar, el débil crecimiento del producto interno bruto, contrasta con los anuncios de empresas multinacionales que planean incrementar sus inversiones en el país.

Y es que, con base en un análisis puntual de los indicadores macroeconómicos más ampliamente estudiados, tales como el desempleo, la tasa de interés, el déficit del gobierno, el tipo de cambio, etcétera, muchas veces es difícil saber hacia qué lado se inclina la balanza.

Es así que surge una pregunta de manera natural, ¿Cómo podemos aproximarnos a un diagnóstico sobre el estado general de la economía mexicana que resulte diferente a lo acostumbrado?

Entre los expertos en asuntos económicos, uno de los sectores que cuentan con el conocimiento más amplio para responder a esa pregunta nada fácil es el de la banca.

Los directivos de los bancos, en sus diferentes nichos de negocio y tamaño de institución, son personas que pueden hacerse una idea muy clara sobre si el país está atravesando o no por un buen momento en términos económicos, tan solo con observar cómo se encuentra el estado de una de las variables más importantes en cualquier economía: el crédito.

Quizá esta percepción se da en términos muy específicos, me refiero a todo aquello relacionado con el crédito. Sin embargo, es claro que los directivos de la banca conocen y pueden palpar muy bien si la economía va caminando o si se encuentra estancada.

Ejemplo de aspectos que conocen los directivos de los bancos y que están fuertemente relacionados con el estado general de la economía, es qué tan bien están pagando los clientes, cuánto tiempo lo piensan las personas antes de tomar un crédito, qué tipos de créditos se están solicitando más y con qué propósitos, por mencionar algunos ejemplos.

Para sacar provecho de esa circunstancia, el Banco de México realiza trimestralmente la Encuesta Sobre Condiciones Generales y/o Estándares en el Mercado de Crédito.

Qué se puede decir de la encuesta

Esta encuesta, cuya versión más reciente corresponde a los meses de abril, mayo y junio (segundo trimestre del año), se levantó entre el 4 y el 18 de julio.

La Encuesta Sobre Condiciones Generales y/o Estándares en el Mercado de Crédito recaba información cualitativa entre los directivos responsables de las políticas de otorgamiento de crédito en los bancos comerciales que operan en el país acerca de la evolución de la demanda de crédito y de las condiciones generales y/o los estándares de aprobación del crédito en el mercado.

En la encuesta se reportan los datos separados de acuerdo con el criterio siguiente:

1.- Bancos con mayor participación de mercado;

2.- Bancos con menor participación de mercado.

Los bancos con mayor participación de mercado son aquellos que, juntos, concentran el 75% de la cartera de crédito vigente del país, mientras que los bancos con menor participación de mercado concentran el 25% restante del crédito.

Cabe mencionar que, en cada uno de los dos grupos, no están todos los bancos del país, sino solo aquellos que poseen 5% o más de la cartera de crédito total del segmento al que los bancos pertenecen (mayor participación o menor participación de mercado).

Los resultados de la encuesta se reportan a través de un índice, el cual marca mejoría o deterioro durante el trimestre en cuestión, así como el comportamiento esperado durante el trimestre que está por venir.

Los resultados de la encuesta se dieron a conocer hace apenas unos días y revelan datos muy interesantes que creo que vale mucho la pena comentar.

Demanda de crédito esperada

La información que se desprende de la encuesta del segundo trimestre puede resumirse en los siguientes puntos:

1.-En el segundo trimestre de 2022, los bancos en su conjunto reportaron en promedio que la demanda de crédito para las empresas grandes aumentó en este segmento. Durante el próximo trimestre, ambos grupos de bancos anticipan en promedio un aumento adicional en la demanda por crédito.

2.- Tratándose de las PYMES, la banca comercial en su conjunto reportó en promedio que la demanda de crédito aumentó en este segmento. Las expectativas para el próximo trimestre, indican que los bancos con mayor participación no anticipan cambios significativos en la demanda de crédito, pero los bancos con menor participación anticipan en promedio un aumento adicional en la demanda de crédito.

3.- En cuanto al crédito al consumo vía tarjetas de crédito, los bancos con mayor participación reportaron en promedio que la demanda se mantuvo sin cambio, en tanto que los bancos con menor participación percibieron en promedio que la demanda de tarjetas de crédito aumentó.

Adicionalmente, ambos grupos de bancos prevén que durante el próximo trimestre haya un aumento en la demanda de crédito por tarjetas.

4.- En cuanto a otros segmentos de crédito al consumo como automotriz, de nómina y préstamos personales, los bancos con menor participación reportaron en promedio un aumento en la demanda.

Por su parte, los bancos con mayor participación percibieron en promedio un aumento en la demanda de nómina y personales, pero no así en lo que se refiere al crédito automotriz.

5.- Con respecto al crédito hipotecario, durante el segundo trimestre de 2022, los bancos en su conjunto reportaron en promedio un aumento en la demanda.

En términos de sus expectativas para el siguiente trimestre, los bancos con mayor participación no anticipan en promedio cambios significativos en la demanda por crédito hipotecario, pero los bancos con menor participación sí anticipan una disminución en la demanda de este segmento.

Calidad esperada de la cartera de crédito

Aquí un resumen de lo que arroja la encuesta en este aspecto:

1.-En el segmento de empresas grandes, 3 de cada 4 bancos con mayor participación anticipa que la calidad de su propia cartera permanecerá sin cambios, mientras que 1 de cada 4 bancos considera que se deteriorará moderadamente.

En tanto, entre los bancos con menor participación, el 60.0% anticipa que permanecerá sin cambios, mientras que el 40.0% considera que se deteriorará moderadamente.

Por tanto, se puede decir que hay mayor pesimismo sobre la calidad de la cartera en los meses por venir en los bancos con menor participación de mercado.

2.-En el segmento de crédito al consumo (tarjetas, automotriz, préstamos de nómina y personales), el 50.0% de los bancos con mayor participación no anticipa cambios en la calidad de su cartera durante 2022, en tanto que 33.3% considera que se deteriorará moderadamente, y 16.7% que mejorará moderadamente.

3.-Dentro del segmento de crédito hipotecario, todos los bancos con mayor participación anticipan que la calidad de la cartera permanecerá sin cambios.

Por su parte, entre los bancos con menor participación, el 85.7% considera que permanecerá sin cambios, y el 14.3% que se deteriorará moderadamente.

Percepción sobre el estado actual de la economía

Los directivos de los bancos, consideran los siguientes aspectos sobre la coyuntura económica que atraviesa actualmente el país:

1.- Ven un deterioro del entorno económico actual, pero esto está sucediendo desde la encuesta del segundo trimestre del año pasado.

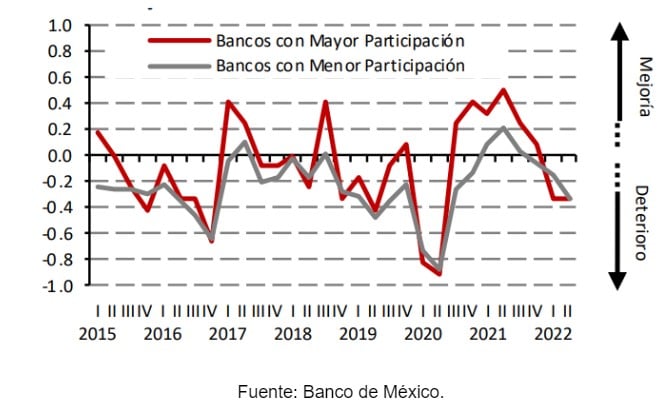

Evolución de la percepción del entorno económico de México por parte de los directivos de los bancos en México al segundo trimestre de 2022

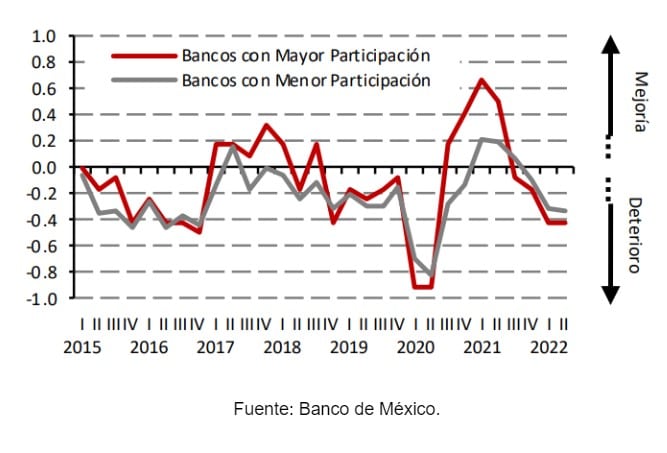

Sobre el entorno económico internacional, también los directivos de los bancos ven un deterioro desde hace un año, aunque con una ligera contención en el deterioro previsto en el segundo semestre de este año.

Evolución de la percepción del entorno económico internacional por parte de los directivos de los bancos en México al segundo trimestre de 2022

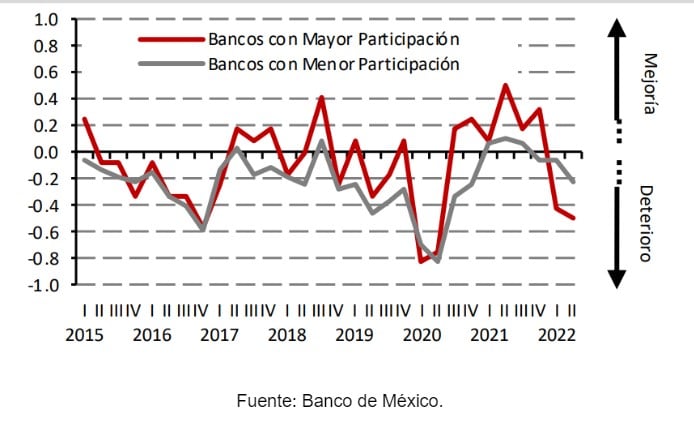

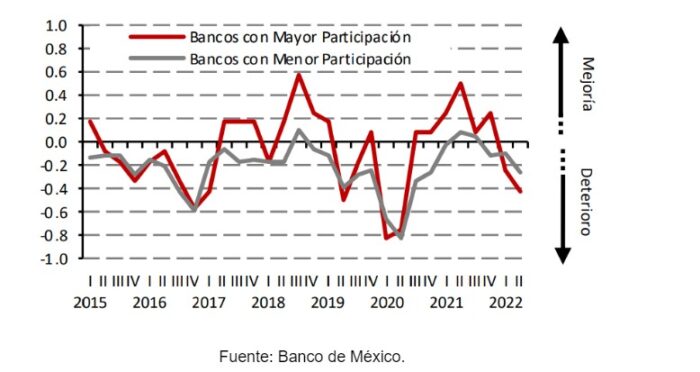

Sobre la confianza que perciben los bancos por parte de las empresas, así como de los hogares, la trayectoria continúa su tendencia de deterioro desde hace un año.

Evolución de la percepción que tienen los bancos en México sobre la confianza de las empresas en el país al segundo trimestre de 2022

Evolución de la percepción que tienen los bancos en México sobre la confianza de los hogares en el país al segundo trimestre de 2022

A juzgar por los resultados que arroja la encuesta en el segundo trimestre de este año, la demanda de crédito se mantuvo estable en lo general (excepto en casos muy específicos).

Por otra parte, los bancos en su conjunto reportaron que las condiciones generales y/o los estándares de aprobación de crédito se mantuvieron sin cambio en lo que se refiere al crédito para las empresas grandes, pero se relajaron en cuanto a las PYMES.

De esta manera, se avista en el panorama de corto plazo una mayor disposición a prestar en el segmento PYME.

En términos de sus expectativas para el tercer trimestre del año, la banca comercial anticipa en promedio un estrechamiento en las condiciones generales y estándares de aprobación de crédito para las empresas grandes, pero en lo que se refiere al crédito para las PYMES y créditos al consumo (automotriz, nómina, personales y similares), los bancos en general prevén un relajamiento de las condiciones para prestar.

Finalmente, es altamente probable que las tasas de interés más altas que tenemos actualmente, tengan que ver con la disposición de los bancos a relajar sus condiciones para el nicho de consumo en los meses por venir.

Twitter: @romero_hicks

Facebook: José Luis Romero Hicks

Referencias

México con una alta pobreza

En México no es posible afirmar categóricamente que la población ha superado la situación de pobreza.

diciembre 4, 2025

León, ¿nuevo "hub" surcoreano? SHPAC aterriza con 40 mdd

Esta inversión consolida a León y al estado de Guanajuato como polos industriales competitivos, diversificando la economía y generando...

diciembre 3, 2025

Las ventajas competitivas de Aguascalientes que atraen la inversión india

A mediados de este mes de noviembre de 2025, la gobernadora de Aguascalientes, Tere Jiménez, inició una gira de...

noviembre 26, 2025

México sin una transición energética

Actualmente, el país importa más del 60% de la energía requerida, principalmente gas natural y combustibles derivados del petróleo.

noviembre 25, 2025